电池大厂冰火两重天:弗迪涝死,蜂巢旱死

日期:2024年02月28日 阅读:66763基于南京“2.23”火灾事故,弗迪电池连夜召开紧急会议,决定将开发更安全的、能上楼的两轮车电池。依托于比亚迪的年销300万辆,弗迪赚得盆满钵满,业务触及面更广,然而,同是国内十大电池厂商,蜂巢能源撤回上市申请不久,被曝开启裁员计划——富者千屋金,贫者一碗饱,作为降价的“上游”,电池厂商处境大相径庭。

图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

开工不久,比亚迪立即吹响降价的号角,突然而来的“惊喜”,像极了特斯拉刚开启国产化之时。事实上,这不是比亚迪第一次大规模、大力度的降价,早在3个月前,比亚迪针对多款车型给出终端优惠。

降幅力度从此前的1万元到现在的2万元,从此前的油电同价到现在的电比油低,让车企们有着足够任性降价的底气,以及让合资厂商们叫苦不迭的“罪魁祸首”,实则是电池厂商。

作为上游供应商,其成本的高低决定了中游汽车厂商们成本的多少,且在电池的原材料碳酸锂的价格不断下探的情况下,动力电池售价必然走低,如此,新能源汽车的价格不可能再坚挺如初。

另一方面,由于弗迪是比亚迪的全资子公司,弗迪的市占率能够迅速提高,以及比亚迪能够从油电同价到电比油低跨越,皆因为这么一层关系。谁让比亚迪,就是以电池起家的呢?

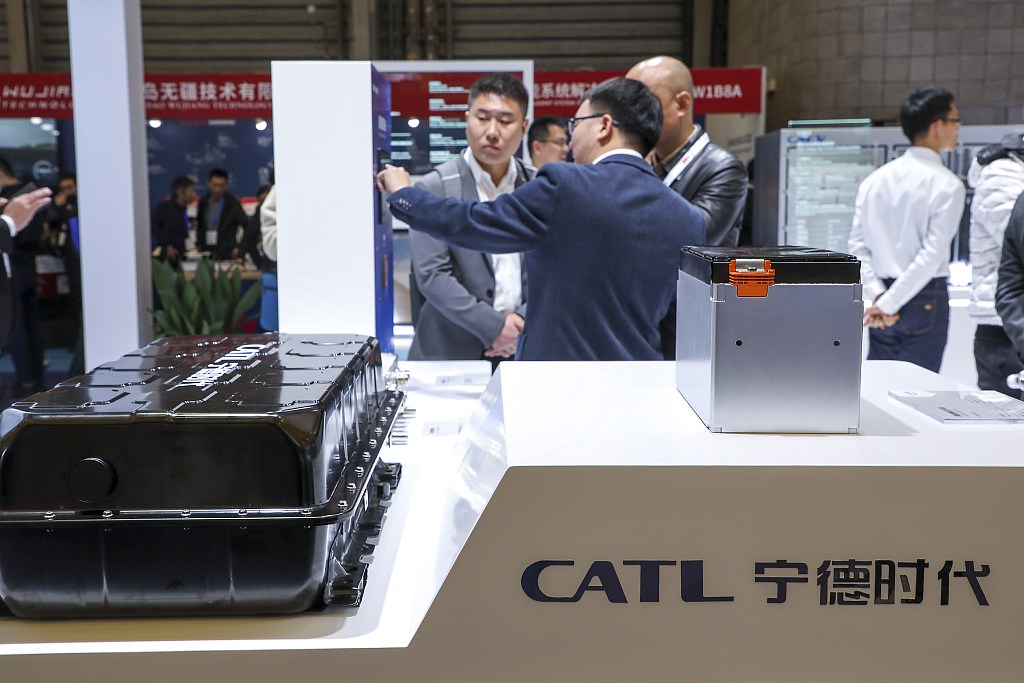

电池厂商控制了汽车厂商的命脉,但实际上,并非每一家都拥有这样的本领。据统计,2023全球动力电池装机量为705.5GWh,同比增长了38.6%,其中,宁德时代、比亚迪、LG新能源占据了绝对高的份额,分别为36.8%、15.8%、13.6%。

再往下看,则分别是松下、SK On、中创新航、三星SDI、国轩高科、亿纬锂能、欣旺达,份额从6.4%到1.5%不等。尤其是这前十中的中国电池厂商,即中创新航、国轩高科、亿纬锂能、欣旺达,四家加起来的份额仍远不及比亚迪一家。

再从合作的客户面来看,宁德时代几乎囊括了当下我们喊得出名字的汽车厂商,而弗迪虽也有和一汽红旗、奇瑞、丰田等合作,但从体量上来讲,自家比亚迪占据了绝对的份额。比亚迪一家就足以让弗迪撑饱,且再继续打着“电池起家”的旗号,可见弗迪的潜力究竟有多大。

反观排在末位的几家,相比2022年装机量虽都有着不同程度的增长,但市占率基本都是以零点几提升,有的市占率的提升甚至是负值,而且无独有偶的都是在基数较低的情况下计算,用“饿慌”来形容之,不为过。

当然,是不是饿慌,还得从企业的目标设定来判断。

根据机构的数据,除表中列出来的十家,其余的电池厂商均归于“其他”之中,份额为7%,而这“其他”里面,包含一家我们熟知的电池厂商——蜂巢能源。

值得注意的是,2022年11月,蜂巢能源冲击科创板IPO,估值600亿元。一年之后的2023年12月,因公司及保荐机构中信证券递交了撤回上市申请,上交所决定终止蜂巢能源的科创板IPO进程。

信息显示,蜂巢能源于2018年成立,2019、2020、2021、2022四年的营收分别为9.29亿元、17.36亿元、44.74亿元和99.70亿元,净利润分别为-3.26亿元、-7.01亿元、-11.54亿元及-22.56亿元。

固然,成立至今只有短短的5年,蜂巢能源在市占率上能够比拼欣旺达甚至亿纬锂能,已然不错,但客观来说,若是没有长城汽车的输血,又将会是另一个故事。据了解,2020、2021、2022三年,来自长城汽车的业务占全部业务的比例分别是98.68%、86.37%和39.98%,由于蜂巢能源有意独立上市,为避免涉及到交易关联,长城汽车不再单一使用其电池,蜂巢能源也不得不加紧寻求更多的对外合作机会。

不过,即便蜂巢能源无意再独立上市,如弗迪之于比亚迪那般,很有可能也会长期处于一副饥饿的状态。从背靠的金主来看,长城汽车去年新能源累计销量为26万辆,有着翻倍的增长,但对比比亚迪的300万辆,还是天壤之别。

所以,汽车厂商降价的底气,源于上游的电池厂商,而电池厂商是否具备话语权,源于供给的对象。这一方面,处于末位的蜂巢能源难以让长城汽车在价格战上站在有利的位置,而站在顶端的宁德时代却不愿掺和,如此,比亚迪“疯”得有理了。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。